L’utilité du crowdfunding n’a plus besoin d’être démontrée pour aider financièrement les PME et entreprises belges en croissance qui sont non cotées en Bourse, c’est certain. Mais comment, en tant qu’investisseur, évaluer au mieux les risques d’une campagne de crowdfunding ? Car bien évidemment, votre volonté est de réduire le risque à son minimum pour le projet de crowdfunding dans lequel vous investissez. Se limiter aux campagnes qui rapportent le taux d’intérêt le plus élevé ? Non, ce n’est pas la meilleure stratégie, car un risque plus élevé va de pair avec une rémunération plus élevée. Mais comment savoir si l’émetteur de l’obligation est solvable ?

Avant le lancement, les modalités d’une campagne de crowdfunding sont définies et communiquées à tous les investisseurs (potentiels): durée de l'obligation, calendrier de remboursement, taux d'intérêt et autres informations pertinentes à propos de l'obligation et de l'émetteur. En fonction du montant que souhaite lever l’émetteur, vous pouvez consulter ces données jusqu’à une semaine avant le lancement de la campagne de crowdfunding. Ainsi, en tant qu'investisseur, vous pouvez déjà vous documenter et savoir si vous vous reconnaissez dans le business plan et le projet de croissance de l'entreprise.

Lorsque vous décidez d'investir dans une campagne de crowdfunding sur la plateforme Bolero Crowdfunding, vous investissez dans une obligation et, en tant qu'investisseur, vous détenez un titre de créance sur cette entreprise. Bien entendu, cela signifie aussi que vous pouvez perdre tout ou partie de votre capital en cas de faillite de l'entreprise.

Pour mieux comprendre ces risques, des agences de notation spécialisées, également connues sous le nom d'agences de notation de crédit (en anglais credit rating agency (CRA)), évaluent les entreprises/émetteurs. Les émetteurs d'obligations se voient ensuite attribuer une note de crédit. Cette notation reflète la capacité de l'émetteur à honorer ses engagements (par exemple, le remboursement d'un emprunt) et constitue donc une indication de sa solvabilité. Plus la note est élevée, plus la santé financière de l'entreprise est bonne et inversement.

Une agence de notation utilise des scénarios et des modèles de risque pour estimer la probabilité qu'un pays, une banque ou une entreprise fasse faillite et ne rembourse donc plus ses dettes. Vu l'influence considérable d'un rating, les agences de notation sont également très réglementées. Sur le marché européen, les règles auxquelles sont soumises les agences de notation sont définies dans les règlements européens, l'ESMA assurant la surveillance. Les régulateurs des autres pays sont la SEC (pour les États-Unis), la FSA (Royaume-Uni) et la FINMA (Suisse). Cette réglementation se concentre surtout sur l'indépendance, la cohérence et l'exactitude du processus de notation. La solidité de l'organisation et la prévention des conflits d'intérêts susceptibles d'affecter les notations font en outre l'objet d'un suivi rigoureux.

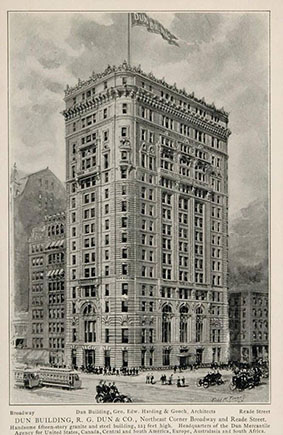

KBC collabore depuis un certain temps avec l'agence de notation Dun & Bradstreet. Cette entreprise d'origine américaine, dont le siège se trouve à Jacksonville, en Floride, offre une large gamme de produits et de services dans les domaines de l'analyse financière et des risques, des opérations et de la logistique, ainsi que de la recherche et de la réflexion sur les questions commerciales mondiales. La base de données de D&B contient plus de 500 millions d'enregistrements d’entreprises répartis sur 240 pays.

Dès le 20 juillet 1841, Dun & Bradstreet, alors connu sous le nom de The Mercantile Agency, a commencé à établir à New York un réseau de correspondants qui constituerait une source d'informations de crédit objectives et fiables. L'une des étapes les plus importantes de l'histoire de D&B s'est déroulée dans les années 1960, avec l'introduction du système de numérotation universel des données (D-U-N-S). Ce code unique, encore utilisé aujourd'hui, constitue en quelque sorte le passeport ou l'empreinte digitale de chaque personne morale enregistrée dans le monde.

En 1965, Dun & Bradstreet a repris son principal concurrent, Moody's, dont il ne s'est séparé que 40 ans plus tard, en 2000. Depuis décembre 2016, Dun & Bradstreet Benelux a été transféré au Groupe Altares et est connu sous le nom d'Altares Benelux. Les autres agences de notation bien connues sont Moody's, Standard & Poor's (S&P) et Fitch Rating Ltd.

Bolero Crowdfunding s’efforce toujours de vous fournir toutes les informations possibles afin que vous puissiez faire votre choix en connaissance de cause. Le score de risque attribué à une campagne par l'agence de notation indépendante Dun & Bradstreet vous donnera une idée plus précise de la solvabilité de l'émetteur. Attention cependant, le feu vert de Bolero Crowdfunding ou un bon rating de Dun & Bradstreet ne garantit pas qu’une entreprise sera effectivement en mesure de rembourser ses dettes à l’avenir. Des problèmes inattendus ou imprévus peuvent toujours survenir, mais cela peut vous donner une indication de la solvabilité au moment du lancement de la campagne de crowdfunding.

Étant donné que Bolero Crowdfunding place la barre très haut durant sa sélection, une nouvelle campagne de crowdfunding intéressante peut parfois prendre du retard. Nous évaluons minutieusement chaque projet en fonction de divers éléments, parmi lesquels la capacité de remboursement. Une entreprise n'est toutefois jamais soumise à une diligence complète et, en tant qu'investisseur, vous devez donc toujours garder à l'esprit qu'une entreprise peut échouer.