Dat je via crowdfunding niet-beursgenoteerde Belgische kmo’s en groeibedrijven financieel vooruit kunt helpen, is je ondertussen wel al duidelijk. Maar hoe schat je best het risico van elke crowdfundingcampagne in? Want geef toe: je wilt graag het risico dat het crowdfundingproject waar jij in investeert, faalt, tot een minimum beperken! Enkel kiezen voor de campagne met de grootste intrestvoet is niet de beste strategie. Tegenover meer risico staat veelal een hogere rentevergoeding. Maar waar kan je wel nog extra helpen om te weten of de uitgever van de obligatie kredietwaardig is?

Voor de start van elke crowdfundingcampagne worden bepaalde modaliteiten vastgelegd die vooraf gecommuniceerd worden naar alle (potentiële) investeerders. Het gaat dan bijvoorbeeld om de looptijd van de obligatie, het terugbetalingsschema, de rente en andere relevante informatie over de obligatie en de emittent. Afhankelijk van het gewenste op te halen bedrag kan je deze gegevens enkele dagen tot 1 week voor de lancering van de crowdfundingcampagne raadplegen. Zo kan je je als investeerder al wat inlezen en weet je of je jezelf in het business- en groeiplan van de onderneming kan vinden.

Wanneer je beslist om te investeren in een crowdfundingcampagne via Bolero Crowdfunding investeer je in een obligatie en heb jij al investeerder een schuldvordering/schuldbewijs op dat bedrijf. Dat houdt natuurlijk ook in dat je jouw kapitaal geheel of gedeeltelijk kunt verliezen bij een faillissement van het bedrijf.

Om meer inzicht te krijgen op zulke risico’s evalueren gespecialiseerde ratingbureaus, ook wel credit rating agency (CRA) genoemd, bedrijven/emittenten. Aan de uitgevers van een obligatie wordt dan vervolgens een kredietrating toegekend. Deze rating weerspiegelt in welke mate de emittent in staat is om zijn engagementen (zoals bijvoorbeeld de terugbetaling van een lening) na te komen en is dus een indicatie van zijn kredietwaardigheid of solvabiliteit. Hoe beter de rating, hoe gezonder de financiële gezondheid van de onderneming en vice versa.

Een kredietbeoordelaar schat aan de hand van scenario's en risicomodellen in hoe groot de kans is dat een land, bank of een bedrijf failliet kan gaan en daardoor zijn schulden niet meer terug kan betalen. Omdat de invloed van een rating zo groot is, worden kredietbeoordelaars ook sterk gereguleerd. Voor de Europese markt zijn de spelregels voor kredietbeoordelaars vastgelegd in Europese verordeningen, waarbij ESMA het toezicht op zich neemt. Toezichthouders van andere landen zijn SEC (voor de VS), FSA (VK) en FINMA (Zwitserland). Deze regelgeving focust vooral op de onafhankelijkheid, consistentie en nauwkeurigheid van het ratingproces. Daarnaast worden de robuustheid van de organisatie en het voorkomen van tegenstrijdige belangen die de ratings zouden kunnen beïnvloeden, streng bewaakt.

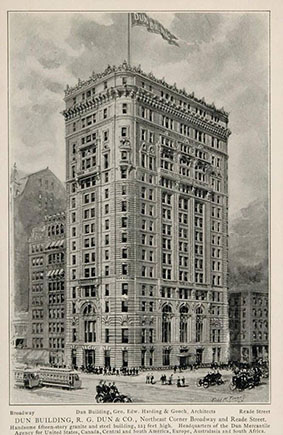

KBC werkt al geruime tijd met de kredietbeoordelaar Dun & Bradstreet. Dit oorspronkelijk Amerikaans bedrijf, met hoofdkantoor in Jacksonville (Florida), biedt een breed scala aan producten en diensten rond risico- en financiële analyse, bedrijfsvoering en -logistiek, evenals onderzoek en inzichten over wereldwijde zakelijke aspecten. De database van D&B bevat meer dan 500 miljoen zakelijke records verspreid over 240 landen.

Al op 20 juli 1841 begon Dun & Bradstreet, toen nog bekend onder de naam The Mercantile Agency, in New York een netwerk van correspondenten op te richten die zouden fungeren als een bron van objectieve en betrouwbare kredietinformatie. Een van de grootste mijlpalen in de geschiedenis van D&B vindt plaats in de jaren 1960 wanneer het Data Universal Numbering System (D-U-N-S) wordt geïntroduceerd. Deze unieke code, die de dag van vandaag nog steeds gebruikt wordt, is als het ware het paspoort of de vingerafdruk van iedere geregistreerde bedrijfsentiteit ter wereld.

In 1965 neemt Dun & Bradstreet zijn grote concurrent Moody’s over waar het zich pas 40 jaar later in 2000 opnieuw van afsplitst. Vanaf december 2016 is Dun & Bradstreet Benelux overgedragen aan de Altares Group en staat het bedrijf gekend als Altares Benelux. Andere gekende kredietratingagentschappen zijn Moody’s, Standard & Poor’s (S&P) en Fitch Rating Ltd.

Bolero Crowdfunding streeft er altijd naar om jou, als investeerder, alle mogelijke info voor te leggen waarop jij je keuze kan baseren. De risicoscore die door het onafhankelijk ratingbureau Dun & Bradstreet aan de campagne wordt toegekend, zal je meer inzicht geven in de kredietwaardigheid van de emittent. Let wel: een ‘go’ vanuit Bolero Crowdfunding of een goede rating van Dun & Bradstreet is geen garantie dat een bedrijf ook effectief zijn schulden in de toekomst zal kunnen aflossen. Er kunnen altijd onverwachte of onvoorziene problemen opduiken, maar het kan je al een indicatie geven van de kredietwaardigheid op het moment van lancering van de crowdfunding campagne.

Omdat Bolero Crowdfunding tijdens zijn screening de lat erg hoog legt, kan een nieuwe en interessante crowdfundingcampagne soms op zich laten wachten. We evalueren grondig elk project op verschillenden factoren waaronder o.a. de terugbetalingscapaciteit. Maar, een onderneming wordt nooit aan een volledig due diligence onderzoek onderworpen en dus moet je er als investeerder altijd rekening mee houden dat een bedrijf kan falen.